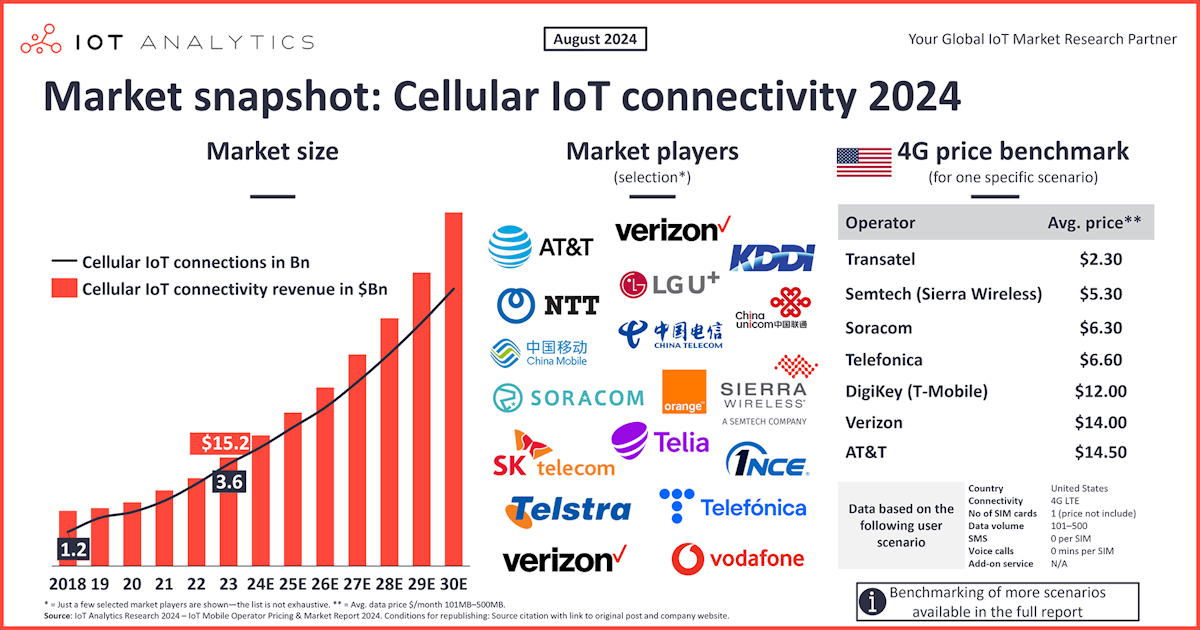

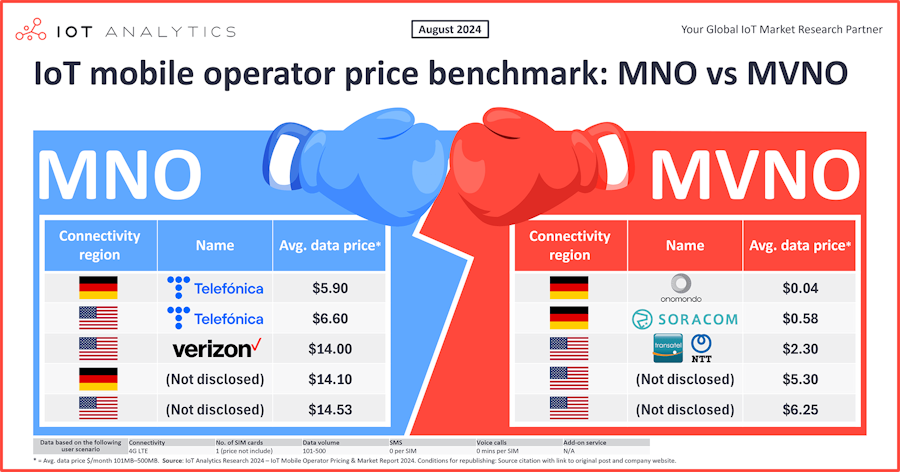

IoT Analytics, en su Informe sobre precios y mercado de operadores móviles de IoT 2024-2030, publicado recientemente, ha destacado la importante evolución del mercado de IoT celular. Según el informe de 159 páginas, en 2023 había 3.600 millones de conexiones IoT celulares activas, lo que representa aproximadamente el 21% de las conexiones IoT mundiales. La extensa base de datos que lo acompaña incluye además escenarios específicos para un caso típico de usuario final de conectividad 4G. Los resultados revelan que Verizon (MNO local) y Transatel (MVNO) ofrecen los servicios más asequibles en EE.UU., mientras que Telefónica (MNO) y Onomondo (MVNO) proporcionan las opciones más rentables en Alemania para el mismo escenario. Un análisis comparativo de los dos tipos muestra que los servicios IoT de los OMV cuestan sustancialmente menos que los de los ORM debido a sus menores gastos generales, pero los ORM siguen siendo competitivos con servicios de valor añadido y ofertas diversas.

Datos clave

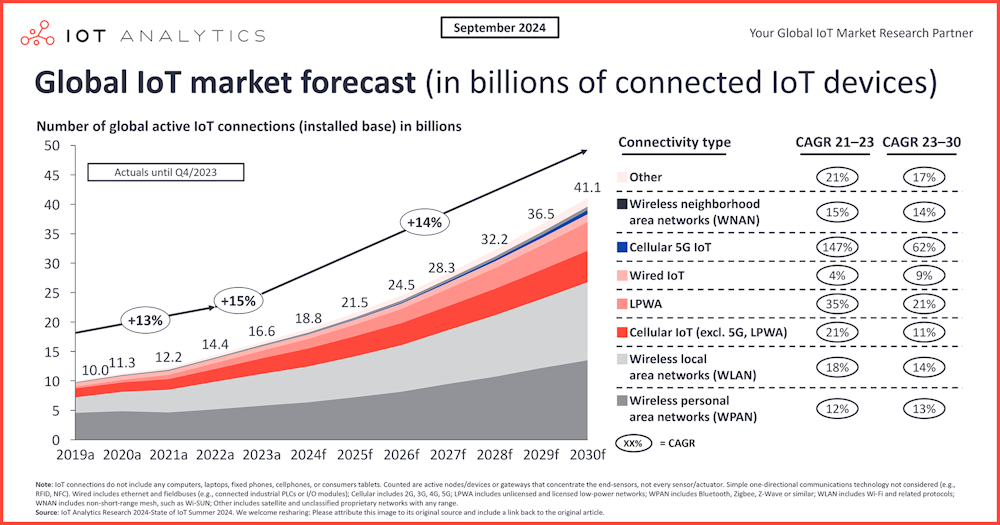

- En 2023 había 3.600 millones de conexiones IoT celulares activas, aproximadamente el 21% de las conexiones IoT mundiales, según el informe de 159 páginas IoT Mobile Operator Pricing and Market Report 2024-2030 y la base de datos de operadores móviles que lo acompaña.

- Dos tipos de operadores móviles de IoT proporcionan conectividad IoT celular: los operadores de redes móviles (MNO) y los operadores de redes móviles virtuales (MVNO).

- Un análisis comparativo de los dos tipos muestra que los servicios IoT de los OMV cuestan bastante menos que los de los ORM debido a sus menores gastos generales, pero los ORM siguen siendo competitivos con servicios de valor añadido y ofertas diversas.

- IoT Analytics recopiló una amplia base de datos de planes de precios de operadores móviles IoT y eligió 2 escenarios específicos para un escenario típico de usuario final con conectividad 4G, mostrando que Verizon (ORM local) y Transatel (OMV) tienen el servicio más barato en EE.UU., mientras que Telefónica (ORM) y Onomondo (OMV) son los más baratos en Alemania para el mismo escenario.

Satyajit Sinha, analista principal de IoT Analytics, comenta que «la integración de las tecnologías eSIM e iSIM está preparada para mejorar significativamente la competitividad de los OMV en el panorama de la conectividad IoT. Estos avances permiten una mayor flexibilidad y personalización de los planes de servicio, lo que podría ampliar la brecha competitiva entre los OMV y los ORM. Además, la pronta adopción de los OMV en sectores como la automoción y su giro estratégico hacia soluciones integrales de IoT podrían consolidar su posición en el mercado.»

Kalpesh Baviskar, analista de mercado de IoT Analytics, añade que «los ORM se han centrado tradicionalmente en ofrecer servicios de conectividad pura como estrategia principal en el sector IoT. Los ingresos por conectividad IoT, donde se consumen menos datos en un periodo más largo, siguen siendo una parte relativamente pequeña de sus ingresos globales, especialmente si se comparan con los ingresos por planes de telefonía móvil y servicios FTTH (Fibra hasta el hogar), donde los dispositivos consumen más datos en un periodo más corto. En cambio, los OMV están bien posicionados para prosperar sin tener que soportar los gastos de capital asociados a la infraestructura de red, ni la presión de generar ingresos inmediatos. Esta ventaja permite a los OMV explorar otras áreas dentro de la cadena de valor, como ofrecer plataformas de conectividad IoT y conectividad global a través de eSIM. A medida que las preferencias de los usuarios se desplazan más allá de la conectividad básica hacia soluciones integrales y verticales específicas, los OMV también están cambiando hacia la prestación de servicios de valor añadido como mejoras a su oferta de datos.»

Visión general del mercado de IoT celular

Las conexiones IoT celulares superaron los 3.000 millones en 2023. Según el informe de 159 páginas IoT Mobile Operator Pricing and Market Report 2024-2030 y la base de datos de operadores móviles* que lo acompaña (ambos publicados en julio de 2024), las conexiones IoT celulares activas globales crecieron un 24% hasta alcanzar los 3.600 millones de conexiones activas en 2023. Los ingresos mundiales de IoT celular se duplicaron entre 2018 y 2023 (de 7.700 millones de dólares a 15.200 millones de dólares) y se espera que alcancen los 49.000 millones de dólares en 2030, lo que refleja una CAGR del 18%. La conectividad IoT representó el 1,3% de los ingresos mundiales de los operadores móviles en 2023, muy por detrás de otras fuentes de ingresos para la mayoría de los operadores (por ejemplo, planes de telefonía móvil de pago); sin embargo, se espera que esta cifra aumente al 3,2% en 2030.

Panorama del mercado de la conectividad IoT celular

2 tipos de operadores móviles IoT proporcionan conectividad IoT celular. El mercado se divide entre operadores móviles de red (ORM) y operadores móviles virtuales (OMV). Estos dos tipos de operadores móviles prestan servicios de conectividad IoT celular directamente a los usuarios finales y son el único tipo de operadores de red en el que se centra el informe. Los ORM proporcionan la infraestructura física de red bajo licencia y ofrecen servicios a partir de ella. Los OMV aprovechan la licencia y la capacidad de los ORM para ofrecer sus propios servicios. Así, una parte de los ingresos de los servicios de conectividad IoT de los OMV contribuye a los ingresos de los ORM. Por ejemplo, el OMV con sede en Japón Soracom -adquiridopor la empresa de telecomunicaciones con sede en Japón KDDI en 2017- aprovecha la infraestructura de red de los principales operadores estadounidenses, como AT&T, Verizon y T-Mobile, para sus servicios de IoT celular en los Estados Unidos.

Benchmarking de operadores móviles de IoT: ORM frente a OMV

Las preferencias de los usuarios finales varían. Algunos ven la conectividad IoT como un producto básico y buscan los servicios más asequibles. Otros tienen requisitos adicionales, como límites de datos elevados con servicios de agrupación de datos, menor latencia y gestión de despliegues de IoT a gran escala, por lo que buscan servicios a medida, lo que complica la decisión.

A partir de la base de datos de operadores móviles de IoT, a continuación se presenta una comparativa de los ORM y los OMV, en la que se destacan las ventajas y ofertas que los hacen competitivos en el mercado de IoT celular.

Los OMV ofrecen precios sustancialmente más bajos por término medio. El análisis del Informe sobre precios y mercado de operadores móviles IoT compara 150 planes de datos IoT de más de 20 operadores móviles de todo el mundo (todos ellos se pueden encontrar en la base de datos que acompaña al informe). Utilizando 4G LTE como estándar de conectividad y una banda de 101-500 MB de datos como referencia, de media, los operadores móviles ofrecen precios un ~32% más baratos que los ORM. Por ejemplo, si se comparan los planes estándar de solo datos, el coste mensual medio por SIM para los ORM de todo el mundo fue de 7,30 dólares, mientras que el coste medio para los OMV de todo el mundo fue de 4,98 dólares, una diferencia del 32%.

Cómo los OMV ofrecen precios más bajos para la conectividad IoT

Los menores gastos generales contribuyen a los precios más bajos de los OMV. Los MVNO operan en la infraestructura de red de los MNO, que a su vez incurre en gastos de capital (CAPEX) para que los MNO construyan y mantengan. Los ORM recuperan los costes asociados a la construcción y el mantenimiento a través de planes de precios más altos, pero como los OMV no tienen que construir y mantener esa infraestructura, no incurren en esos costes. Estos gastos generales mucho menores permiten a los OMV mantener bajos sus márgenes y, por tanto, sus precios. En el Reino Unido, varios OMV, como VOXI, Asda Mobile, Lebara y Talkmobile, operan en la infraestructura de red del OMV británico Vodafone.

Los OMV suelen tener ofertas modestas. Las ofertas de servicios IoT de los OMV tienden a ofrecer más opciones básicas que los planes de los ORM: límites de datos más bajos o menos opciones de datos, por ejemplo. Aunque esto ayuda a mantener los costes bajos para el abonado, también puede ser limitante en función de sus necesidades, como las de quienes necesitan límites de datos más altos u opciones de datos más flexibles. Por ejemplo, como se muestra en la base de datos de operadores móviles IoT, el OMV Soracom, con sede en Japón, y el OMV Semtech (antes Sierra Wireless), con sede en Estados Unidos, suelen ofrecer planes con alrededor de 1 GB de datos o menos, lo que puede satisfacer las necesidades de los abonados con pocas necesidades de datos, pero puede no ser suficiente para otros.

Cómo los ORM siguen siendo competitivos con precios de servicios IoT más altos

Los ORM ofrecen servicios mejor adaptados. Para los abonados que necesiten más datos, opciones de límite de datos más flexibles, velocidades más rápidas o una mayor priorización, los ORM pueden adaptar los planes de conectividad IoT a esas necesidades, ya que son los propietarios de la infraestructura y la capacidad de la red. Los ORM pueden ofrecer niveles de servicio escalonados que se ajusten a las necesidades de sus abonados, desde paquetes de alto rendimiento y datos hasta otros más económicos. Ejemplos de servicios de datos escalonados son el operador español Telefónica, que ofrece un plan Business High IoT de hasta 500 GB en la UE, y el operador australiano Telstra, que ofrece planes de entre 100 GB y 1 TB de datos.

Los ORM ofrecen servicios de valor añadido. Para endulzar sus planes de servicios IoT, muchos ORM han cambiado estratégicamente su enfoque, pasando de ofrecer únicamente servicios de conectividad a proporcionar más soluciones integrales colaborando con empresas de hardware, fabricantes de chips o proveedores de software. Por ejemplo, China Mobile -el principal operador móvil de IoT del mundo por conexiones e ingresos- ofrece una estrategia de solución integral que abarca componentes de hardware como chips, sistemas operativos y módulos. La estrategia también se integra con tres de las plataformas de IoT de China Mobile -OneLink, OneNET y OneCyber- yse dirige a tres áreas principales de aplicación: IoT basado en vídeo, IoT urbano e IoT industrial. Por su parte, el operador de redes móviles alemán Deutsche Telekom ofrece soluciones de detección de IoT, que proporcionan una gran visibilidad de los dispositivos IoT itinerantes en redes extranjeras y permiten a los operadores estimar los ingresos y los costes.

Los ORM deciden la priorización del tráfico de datos. Mientras que los MVNO operan con el exceso de capacidad de red de los MNO (lo que significa que pagan precios más bajos por esa capacidad), los MNO pueden tener derecho a priorizar los datos de sus abonados sobre los de los abonados del MVNO. Por ejemplo, T-Mobile US da prioridad a los datos de los clientes de la mayoría de los planes de la marca T-Mobile antes que a los datos de los clientes de los planes Metro by T-Mobile o de los planes de la marca Assurance Wireless, que son proveedores de servicios inalámbricos virtuales propiedad de T-Mobile US.

Resumen de los modelos de precios y parámetros de facturación de los operadores móviles de IoT

Los operadores de telefonía móvil IoT utilizan 3 modelos principales de precios y 15 parámetros principales de facturación. Los planes de precios de IoT celular difieren entre los operadores móviles de IoT, ya que suelen estar estructurados en modelos de precios y parámetros de facturación. En cuanto a los modelos de precios, en general hay 3 modelos que los operadores móviles pueden ofrecer:

1- Basado en el tiempo: los abonados pagan una cuota fija por un límite de datos preasignado, independientemente de si han utilizado todos los datos asignados.

2- Basado en el uso: los abonados pagan una cuota variable en función de la cantidad de datos consumidos.

3- Basada en tiempo + uso: los abonados pagan una cuota fija y recurrente por un límite de datos preasignado, con cargos adicionales por el uso de datos que supere el límite preasignado.

En cuanto a los parámetros de facturación, el informe identifica 15 que los operadores pueden utilizar para determinar el coste y las condiciones contractuales de las suscripciones, incluidos el ciclo de facturación, la velocidad de datos, las tarifas de servicio SIM y los servicios complementarios.

Precios de referencia de IoT

Con 7 tecnologías celulares diferentes, 170 países distintos y 15 parámetros de facturación diferentes -cada uno con diferentes niveles- existen innumerables combinaciones de precios posibles. La base de datos de operadores móviles de IoT contiene más de 150 planes de datos y permite una evaluación comparativa personalizada. A continuación, se comparan los ORM y OMV en un escenario específico en el que un dispositivo IoT consume 100 MB al mes de datos 4G LTE sin agrupación de datos adicionales y sin dispositivos adicionales.

Nota: La base de datos incluye más de 150 planes de más de 20 operadores móviles IoT clave. Hay más planes de más operadores; sin embargo, el equipo de IoT Analytics limitó su análisis a la información que estaba pública y fácilmente disponible entre diciembre de 2023 y febrero de 2024.

Referencia en EE.UU.

El OMV más barato es un 84% más barato que el ORM local más barato de Estados Unidos. En el escenario anterior, la tarifa base más baja para un ORM local es de 14 dólares al mes por SIM de Verizon. Mientras tanto, para los OMV, Transatel y Soracom ofrecen las tarifas base más baratas de 2,30 dólares al mes y 4,40 dólares al mes, respectivamente. Cabe destacar que Telefónica USA es el ORM más asequible con 6,60 dólares, pero no posee ninguna infraestructura en EE.UU. y depende de los acuerdos de itinerancia con los ORM locales.

- Más información sobre el plan de datos IoT de Verizon: Verizon utiliza un modelo de facturación basado en el tiempo y ofrece una tarjeta SIM de triple perforación, lo que significa que la SIM se puede reducir a factores de forma más pequeños (2FF, 3FF y 4FF) para adaptarse a los dispositivos según sea necesario, por 1,50 dólares por SIM, lo que es ideal para la escalabilidad.

- Más información sobre el plan de datos IoT de Soracom: Soracom aprovecha la red del operador móvil estadounidense AT&Tpara su conectividad IoT. Utiliza el modelo de precios basado en tiempo + uso y cobra una tarifa adicional de 1,50 $ por MB cuando se alcanzan los primeros 100 MB. Las tarjetas SIM están incluidas.

- Más información sobre el plan de datos IoT de Transatel: Transatel aprovecha la infraestructura del operador móvil japonés NTTpara su red principal y ofrece conectividad IoT. Utiliza el modelo de precios basado en el tiempo, pero también ofrece precios basados en el uso con una tarifa fija adicional de 1,80 $ por SIM activa como gastos de conexión (las tarjetas SIM están incluidas). Permite a los clientes utilizar una única SIM tanto para sus necesidades de red privada como para itinerancia global. También existe el compromiso de mantener la SIM activa durante un periodo de 12 meses.

Referencia en Alemania

El OMV más barato es un 83% más barato que el ORM más barato de Alemania. En el mismo escenario, el ORM español Telefónica ofrece la tarifa base más baja, 4,40 dólares al mes por dispositivo. Por su parte, Onomondo, con sede en Dinamarca, ofrece una tarifa por MB de 0,004 dólares e incluye una cuota mensual de 0,33 dólares por cada SIM activada. Para 100 MB de datos, esto supone 0,73 dólares al mes por SIM.

- Más información sobre el plan de datos IoT de Telefónica: Telefónica utiliza un modelo de precios basado en tiempo + uso y cobra 0,08 dólares adicionales por MB por encima de los 100 MB base. Ofrece tarjetas SIM estándar (2FF, 3FF y 4FF) que cuestan 2,19 dólares por SIM y ofrece tarjetas SIM 2FF para aplicaciones industriales por 3,29 dólares por SIM.

- Más información sobre el plan de datos IoT de Onomondo: Onomondo ofrece un plan de precios basado en el uso sin costes adicionales por tarjeta SIM. La empresa tampoco cobra una cuota mensual por la activación de la SIM. Todas las SIM se entregan activadas y sólo se cobran cuando se transmiten datos. La empresa ofrece tarjetas SIM estándar y SIM industrial con factores de forma como 2FF, 3FF y 4FF, así como SIM integrada (eSIM) y SoftSIM. Actualmente, la SoftSIM sólo es compatible con el módulo IoT celular de la serie nRF91 de Nordic Semiconductors y el módulo LTE Cat-1 de Quectel.

(IoT Analytics)

Evaluación comparativa de los precios de los operadores móviles de IoT: ORM frente a OMV

16/08/24- 1690