La última revisión del informe 'Communications Service Provider (CSP) IoT Peer Benchmarking' de la firma analista de IoT líder en el mundo identifica las tendencias clave que dan forma a la conectividad IoT e identifica a los OMR y OMV líderes del mercado.

Transforma Insights, la firma analista líder mundial en Internet de las Cosas, ha publicado la edición 2024 de su "Communications Service Provider (CSP) IoT Peer Benchmarking Report", en el que identifica tanto los temas clave que están definiendo el mercado de la conectividad IoT como los principales OMR y OMV para IoT.

El informe se basa en extensas conversaciones con 25 de los principales proveedores mundiales de conectividad celular y en un análisis detallado de sus capacidades y estrategias. Los CSP perfilados son: 1NCE, AT&T, BICS, Deutsche Telekom IoT, Emnify, Eseye, floLIVE, KORE, KPN, NTT, Ooredoo, Pelion, Semtech, Singtel, Soracom, T-Mobile US, Tele2, Telefónica, Telenor, Telia, Telit Cinterion, Velos IoT, Verizon, Vodafone y Wireless Logic.

Principales tendencias en conectividad IoT

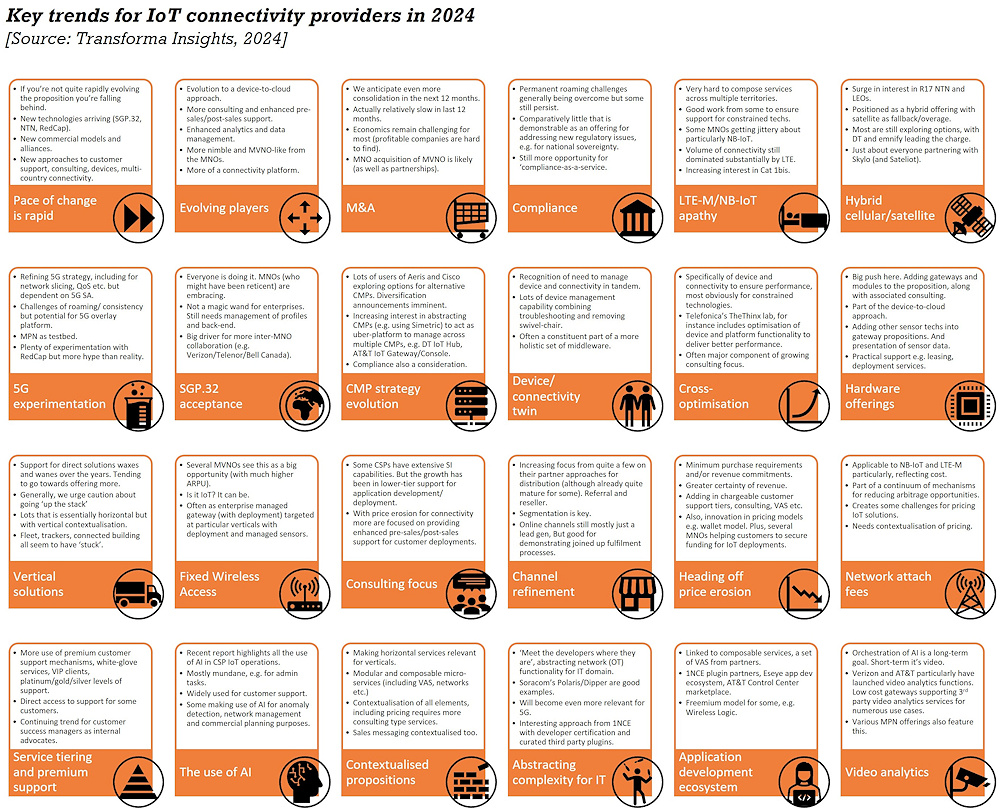

Como resultado del extenso análisis, además de nuestra investigación en curso sobre las tendencias de IoT, podemos extraer una serie de conclusiones sobre cómo ha evolucionado el mercado de la conectividad IoT, y específicamente el relacionado con la conectividad celular, desde la publicación del último informe en febrero de 2023. Los principales temas clave son:

- El ritmo de cambio sigue siendo rápido, con la evolución de los enfoques del mercado y la llegada de nuevas tecnologías y modelos comerciales. Esperamos más disrupción en el próximo año.

- Los dispositivos y una propuesta de dispositivo a nube, que a menudo incorpora sensores y gestión de datos, se están convirtiendo en un componente clave de una oferta de conectividad IoT.

- Continúa la búsqueda de servicios adicionales de pago y nuevas fuentes de ingresos, como el soporte premium, las cuotas de conexión a la red, los SVA, el acceso inalámbrico fijo, los dispositivos y la consultoría.

- La necesidad de personalización y contextualización es primordial y requiere un conjunto modular y componible de servicios, además de algún elemento de "consultoría".

- La conformidad representa tanto un reto como una oportunidad. Los problemas de itinerancia permanente están en gran medida resueltos, pero en el horizonte se vislumbran nuevas normativas sobre soberanía de datos, resiliencia nacional y otras.

- El panorama de las plataformas de gestión de la conectividad está evolucionando, aunque a un ritmo relativamente lento. Hay apetito de cambio, tanto para la selección de CMP (normalmente de doble contratación) como para las plataformas de abstracción de superposición.

- Componer una solución de conectividad multipaís, en particular con LTE-M/NB-IoT, sigue siendo demasiado difícil. El piggybacking en redes no IoT sigue siendo el rey, y la puerta está firmemente abierta para LTE Cat 1bis.

- A pesar de que la provisión de conectividad mediante tecnologías LPWA deja algo que desear, los CSP siguen a la caza de la "próxima gran cosa", con la NTN por satélite cumpliendo ese papel por el momento. La 5G aún no promete mucho, aunque algunos CSP con visión de futuro se están preparando.

- SGP.32 es positivo y representa una reducción significativa de la complejidad de la conectividad localizada. Impulsará nuevos modelos y enfoques empresariales.

- Hay un trabajo innovador centrado en simplificar el proceso de adopción de la conectividad IoT, en particular en "encontrar al desarrollador allí donde está" trasladando el dominio de las telecomunicaciones a las TI.

Estos temas, y muchos otros, se analizan con más detalle en el informe, como ilustra el gráfico siguiente.

CSP líderes del mercado para IoT

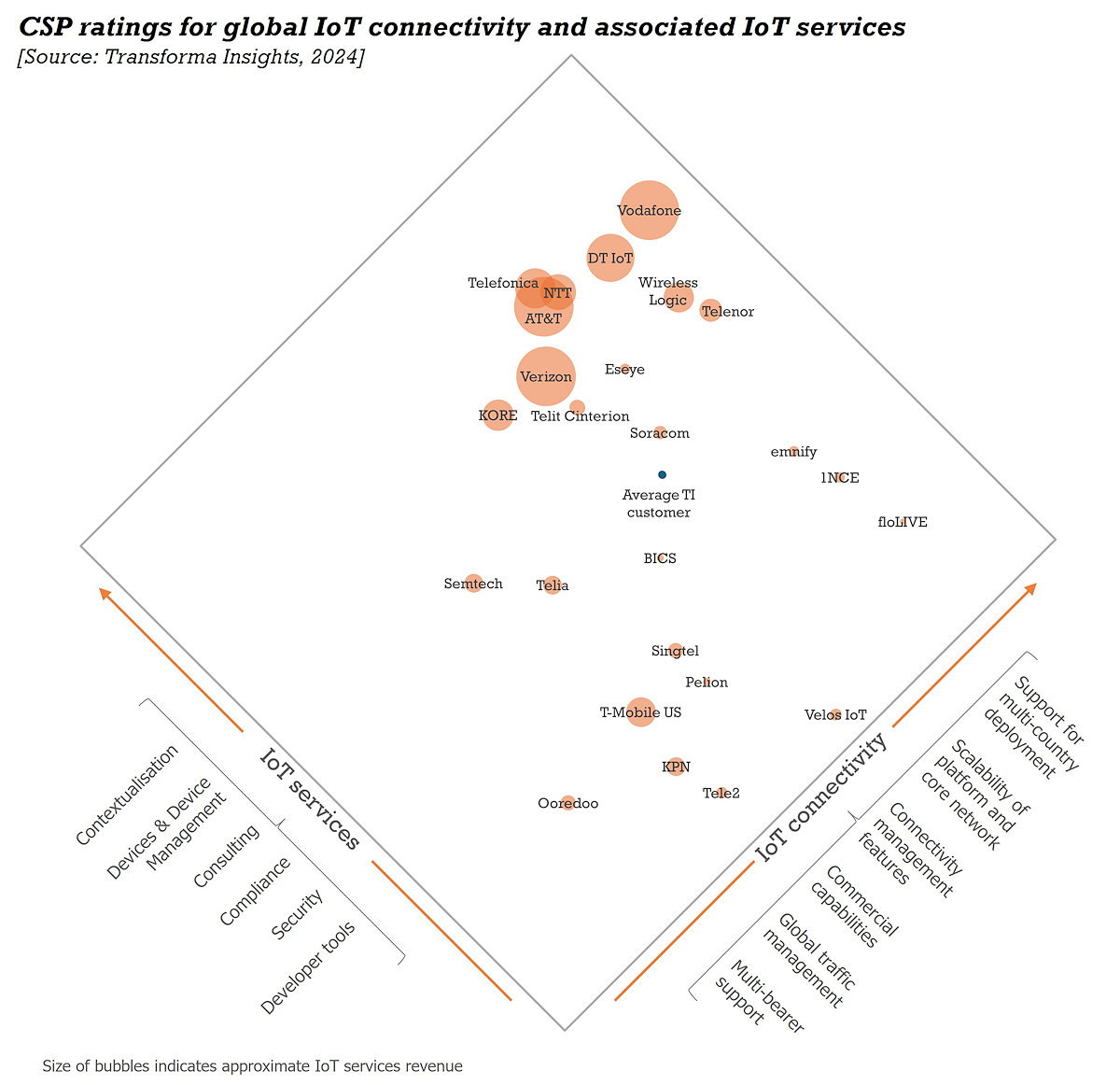

Basándonos en la evaluación de las estrategias y capacidades de los CSP, tratamos de asesorar a las empresas sobre cuál sería el proveedor más adecuado para sus necesidades de conectividad IoT. La respuesta a esta pregunta es siempre específica de las necesidades de cada organización, por lo que no existe un único "mejor" CSP para IoT. La selección depende de innumerables factores, como las capacidades que necesita el cliente, la ubicación de los dispositivos, los modelos comerciales preferidos o incluso qué proveedor de nube se utiliza.

En el siguiente gráfico presentamos nuestra opinión general sobre cuáles son los líderes del mercado. Nuestra evaluación tiene dos dimensiones. La primera se refiere a la conectividad IoT pura, incluyendo factores como la forma en que se aborda la conectividad multipaís, la escalabilidad, los mecanismos para la gestión del tráfico global y las capacidades CMP. La segunda se centra en los factores inmediatamente adyacentes a la conectividad, como los dispositivos, las herramientas para desarrolladores, la seguridad, el cumplimiento y la contextualización.

Matt Hatton, autor del informe, comenta, "Existen tres categorías principales de CSP líderes en IoT. En la cúspide del diamante se encuentran los principales operadores de redes móviles, encabezados por Vodafone y seguidos de cerca por DT IoT, NTT, Telefónica, AT&T y Verizon. La segunda categoría de líderes del mercado son los que se han centrado exclusivamente en ofrecer excelencia en un estrecho elemento de conectividad celular pura, ignorando en gran medida los dispositivos o mucho en términos de personalización para el cliente empresarial. Este grupo incluye a 1NCE, emnify y floLIVE. Por último, hay un grupo de CSP a caballo entre los dos campos, en algunos casos con ofertas de conectividad igualmente capaces, pero normalmente combinadas con un conjunto más completo de capacidades en torno a los "servicios IoT". Este grupo incluye a Eseye, KORE, Soracom, Telenor, Telit Cinterion y Wireless Logic".

En conjunto, los 10 principales líderes en conectividad IoT son: Vodafone, Telenor, floLIVE, Wireless Logic, 1NCE, DT IoT, emnify, NTT, Eseye y Telefónica. Los 10 primeros líderes en servicios IoT son: Telefónica, AT&T, NTT, Vodafone, DT IoT, KORE, Verizon, Telit Cinterion, Eseye y Wireless Logic. El informe hace una mención honorífica a Soracom, que no aparece en ninguna de las dos listas, pero tiene una propuesta sólida en ambas.

Acerca del informe CSP IoT Peer Benchmarking Report

El Informe de Benchmarking de Proveedores de Servicios de Comunicaciones IoT es la evaluación anual de Transforma Insights de las capacidades y estrategias de los principales Operadores de Redes Móviles y OMVs en IoT. Nuestra selección se basó en tres criterios: escala, capacidad para prestar servicios globales e innovación en la oferta de servicios. Nuestro objetivo con este informe es destacar las mejores prácticas y la innovación en la prestación de conectividad IoT basada en la telefonía móvil.

Este año, el informe presenta 25 CSP: 1NCE, AT&T, BICS, Deutsche Telekom IoT, Emnify, Eseye, floLIVE, KORE, KPN, NTT/Transatel, Ooredoo, Pelion, Semtech/Sierra Wireless, Singtel, Soracom, T-Mobile US, Tele2, Telefónica, Telenor, Telia, Telit Cinterion, Velos IoT, Verizon, Vodafone y Wireless Logic, con perfiles detallados de sus capacidades y estrategias.

Nuestra investigación se ha centrado en comprender, para cada uno de los CSP, sus métricas de rendimiento, estructura organizativa, middleware (por ejemplo, plataformas), infraestructura de red central, arquitectura de red, integración en la nube, tecnologías de red, enfoques de conectividad multipaís, estrategia de hardware, verticales objetivo, victorias de clientes clave, disponibilidad de soluciones de extremo a extremo, desarrollo de aplicaciones, servicios profesionales y canales y estrategias de ventas, entre otras cosas.

Basándonos en este análisis, podemos identificar las tendencias clave que están configurando el panorama de la conectividad IoT y los CSP más capaces de apoyar a las empresas en sus despliegues IoT.

(Transforma Insights)