La última iteración del informe Communications Service Provider IoT Peer Benchmarking de la firma analista líder en IoT muestra a Vodafone como líder del mercado y una vibrante comunidad de OMV de IoT.

La empresa de análisis del sector tecnológico Transforma Insights ha publicado hoy su informe anual Communications Service Provider IoT Peer Benchmarking. El informe se basa en un análisis detallado de las estrategias y capacidades de 23 proveedores líderes mundiales de conectividad IoT basada en telefonía móvil. Evalúa las tendencias clave del sector e identifica las mejores prácticas y la innovación de dichos proveedores.

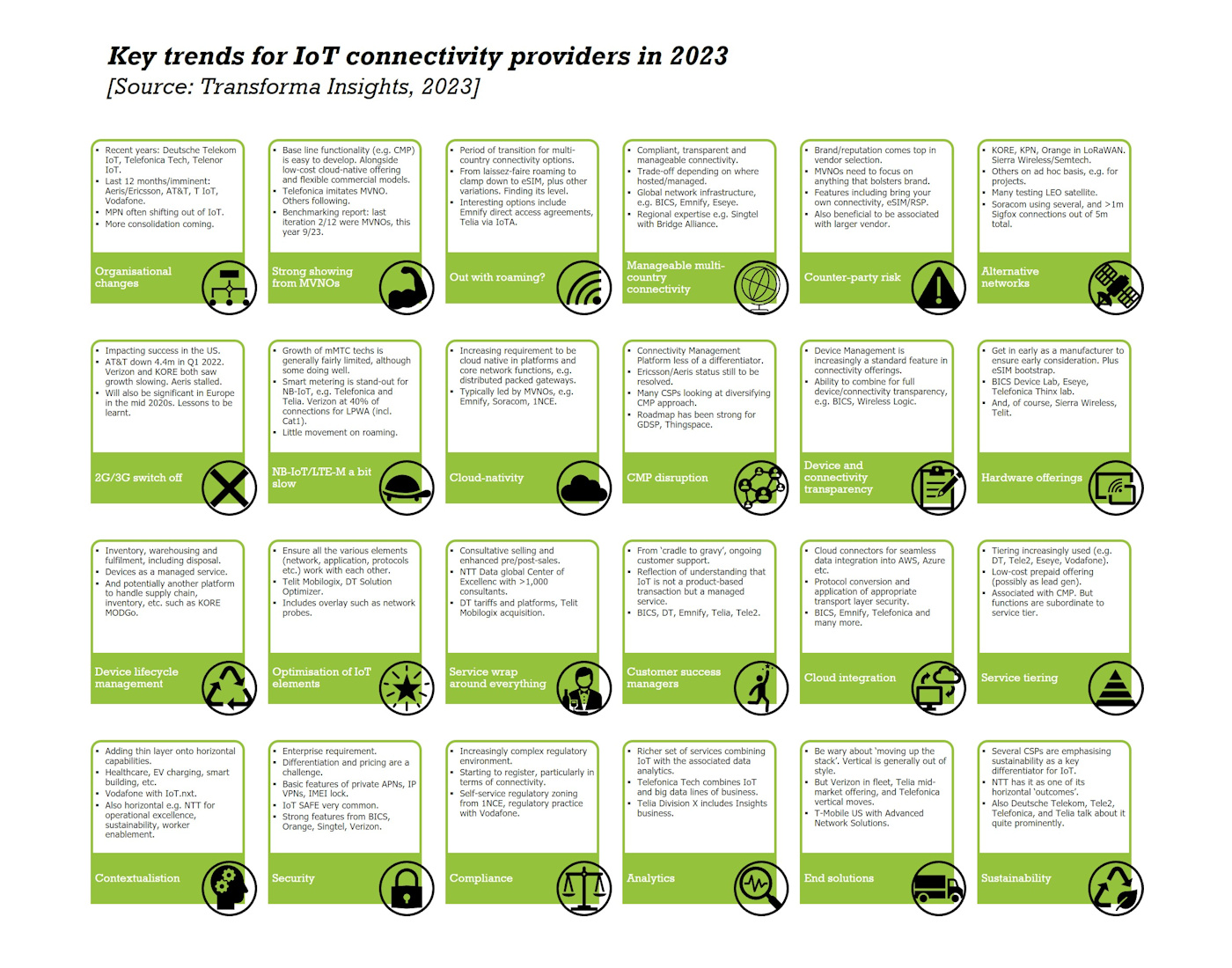

Un mercado en rápida evolución: 24 tendencias clave

Estamos en una época de grandes trastornos en la provisión de conectividad IoT, sobre todo cuando se trata de conectar dispositivos en varios países. Basándose en las extensas conversaciones mantenidas con los proveedores de servicios de comunicaciones, Transforma Insights ha identificado un conjunto de 24 tendencias clave, como se ilustra a continuación.

Algunas de las principales dinámicas del mercado actual son:

- Mayor facilidad de entrada en el mercado. El paso de la conectividad al ámbito del software continúa, lo que permite la entrada de más operadores en el mercado y una mayor innovación en la prestación de servicios de conectividad IoT.

- La prestación de conectividad multinacional se encuentra en un periodo de transición. Estamos en un interregno entre el viejo mundo de la itinerancia patrocinada y el cambio físico de SIM, y uno nuevo basado en la eSIM y otras opciones más refinadas de localización. La situación actual es una especie de scrum, pero mejorará.

- NB-IoT y LTE-M emergerán como tecnologías líderes del mercado. Para algunos operadores y en algunas zonas geográficas ya es así. Pero sigue habiendo problemas de cobertura, optimización e itinerancia.

- La escalabilidad es cada vez más el lema de la conectividad IoT. Esto no es especialmente nuevo y fue el tema central de la anterior edición de este informe. El aprovechamiento de la nube y la virtualización de plataformas y elementos de red son claramente fundamentales en este proceso.

- La contextualización está a la orden del día. Los proveedores de conectividad IoT tienen que entender las necesidades del cliente y adaptarse en consecuencia, proporcionando un servicio envolvente a la oferta de conectividad, con algunos elementos de personalización y adaptación. Además, tienen que adaptarse a tratar a los clientes como socios a largo plazo y no como transacciones a corto plazo.

- Olvidarse de "subir por la pila" y centrarse en servicios adyacentes. Los CSP deben buscar nuevas oportunidades de ingresos a través de servicios de valor añadido como la seguridad, el cumplimiento y la analítica. Deben ser muy cautelosos a la hora de "subir la pila" y ofrecer soluciones de extremo a extremo; hay oportunidades, pero ser un proveedor "yo también" está destinado al fracaso.

- No hay que olvidar los dispositivos. Estar involucrado en los dispositivos también es cada vez más necesario para los proveedores de conectividad. Hay un solapamiento cada vez mayor entre los dos mercados debido a factores como la eSIM y la necesidad de optimizar los elementos de la solución cuando se utilizan tecnologías limitadas. Esto incluye también el ciclo de vida de los dispositivos.

Matt Hatton, autor del informe, comenta: "Como parte de nuestra investigación, mantenemos una vigilancia constante sobre lo que está sucediendo en el espacio de conectividad IoT, pero es bueno una vez al año hacer una inmersión profunda en las estrategias y capacidades de todos los jugadores. Y esa inmersión profunda confirmó nuestra opinión: estamos en un periodo de transición definitiva provocada por el cambio tecnológico y por la evolución de los modelos comerciales. En los próximos años esperamos más innovación, el surgimiento de nuevos líderes, más consolidación y la aparición de una nueva norma escalable de apoyo a la conectividad basada en el control, la transparencia, la localización, el cumplimiento y el ser nativo de la nube."

Angustia existencial de los OMR y "aprovechamiento de la energía de los OMV

En los últimos dos o tres años, la parte del panorama de la conectividad IoT correspondiente a los operadores de redes móviles (ORM) se ha visto sumida en una angustia existencial por su enfoque del espacio de conectividad IoT. Muchos de ellos han modificado radicalmente su estructura y su enfoque del mercado en los últimos tiempos, y esta tendencia continúa: AT&T acaba de reestructurarse, Aeris ha cambiado completamente de rumbo al hacerse con el negocio de IoT de Ericsson y Vodafone está estudiando la posibilidad de escindirse.

En relación con esta tendencia, Hatton afirma: "Esto no debe verse de forma negativa. Forma parte de una introspección más amplia dentro del espacio IoT, con organizaciones tan diversas como Bosch, Google, IBM y SAP replanteándose sus enfoques del mercado para reflejar el mundo tal y como es, en lugar de cómo preveían que sería".

Esto contrasta con la creciente confianza de los OMV de IoT. En el informe del año pasado sólo se perfilaban dos OMV: Aeris Communications y KORE. El de este año incluye nueve: 1NCE, BICS, Emnify, Eseye, KORE, Sierra Wireless, Soracom, Telit y Wireless Logic. Es imposible ignorar la creciente importancia de estas organizaciones, entre otras cosas porque a menudo son los agentes más innovadores. Este informe se centra en la innovación y las mejores prácticas, dos aspectos que se abordan mejor ampliando la cobertura a los principales operadores móviles virtuales.

Hatton comenta: "En los OMV es donde se está produciendo gran parte de la innovación, y es notable que muchos ORM estén tratando de aprovechar la 'energía de los OMV' para sus propias operaciones".

¿Qué proveedores encabezan nuestra clasificación?

Cuando elaboramos estos estudios sobre las capacidades de los proveedores de conectividad IoT, siempre surge la pregunta: ¿quién es el mejor? Comenta Hatton: "Esta es, en el fondo, la más reductora de las preguntas. La respuesta siempre será "depende". Depende de innumerables factores, como las capacidades que necesite, la ubicación de sus dispositivos, sus modelos comerciales preferidos o incluso el proveedor de nube que utilice. Hemos optado por centrarnos en la innovación y las mejores prácticas: cuál de estos proveedores de conectividad IoT tiene los enfoques más escalables, conformes, transparentes y/o preparados para el futuro a la hora de abordar los diversos elementos de la conectividad IoT y los servicios IoT adyacentes. De esta forma podemos, de alguna manera, proporcionar una comparación útil de capacidades".

La evaluación de Transforma Insights tiene dos dimensiones. La primera se refiere a la conectividad IoT pura, incluyendo factores como la forma en que se aborda la conectividad multipaís, la escalabilidad, los mecanismos para la gestión del tráfico global y las características. La segunda examina los factores inmediatamente adyacentes como otros dominios de servicio en IoT, incluidos dispositivos, nube/borde, seguridad, cumplimiento y contextualización. Estos factores se presentan en el siguiente gráfico, junto con los ingresos estimados de IoT como indicador de la escala de las operaciones de IoT del CSP.

El proveedor mejor valorado en nuestro análisis, tanto en conectividad IoT como en servicios IoT, es Vodafone. Otros grandes operadores de redes móviles también obtienen buenas puntuaciones, como Deutsche Telekom, NTT, Telefónica, Verizon y Orange. Su éxito tiende a estar sesgado hacia los servicios IoT, mientras que los cada vez más asertivos OMV IoT están más fuertemente posicionados para la conectividad IoT pura. Destacamos a 1NCE, Emnify, Eseye y Wireless Logic por haber reunido ofertas de conectividad convincentes que están ganando tracción, además de KORE, que además ha hecho un gran trabajo para mejorar su oferta más amplia de servicios IoT, incluyendo particularmente los relacionados con dispositivos. La principal excepción es Telenor, que siempre ha estado más orientada a la conectividad debido a su enfoque en abordar acuerdos multinacionales a través de Telenor Connexion.

Acerca del informe

El informe 'Communications Service Provider IoT Peer Benchmarking Report 2023' se basa en un análisis detallado de las estrategias de los 23 principales proveedores mundiales de conectividad celular para el Internet de las Cosas (IoT). Nuestra selección se ha basado en tres criterios: escala, capacidad para prestar servicios globales e innovación en la oferta de servicios. Nuestro objetivo con este informe es destacar las mejores prácticas y la innovación en el suministro de conectividad celular para el Internet de las Cosas.

Los proveedores de servicios de comunicaciones perfilados son: 1NCE, AT&T, BICS, Deutsche Telekom IoT, Emnify, Eseye, KORE, KPN, NTT, Ooredoo, Orange, Sierra Wireless, Singtel, Soracom, T-Mobile US, Tele2, Telefónica, Telenor, Telia, Telit, Verizon, Vodafone y Wireless Logic.

Nuestra investigación se ha centrado en comprender, para cada uno de los CSP, sus métricas de rendimiento, estructura organizativa, middleware (por ejemplo, plataformas), infraestructura de red central, arquitectura de red, integración en la nube, tecnologías de red, enfoques para la conectividad multipaís, estrategia de hardware, verticales objetivo, victorias de clientes clave, disponibilidad de soluciones de extremo a extremo, desarrollo de aplicaciones, servicios profesionales y canales y estrategias de ventas, entre otras cosas.

El informe, de 118 páginas, incluye un resumen ejecutivo, un análisis detallado de las tendencias generales en la sección "Tendencias clave para los proveedores de servicios de comunicaciones en IoT", un análisis de cuáles son los principales proveedores y por qué en la sección "¿Quiénes son los principales proveedores?", y perfiles detallados de cada uno de los 23 proveedores en la sección 5.

(Transforma Insights)