El mercado mundial de módulos celulares de IoT ha pasado de dos a 10 tecnologías clave. Al mismo tiempo, el mercado se ha multiplicado por 15 desde 2010, según el último estudio de IoT Analytics sobre el tema. Las empresas de módulos han ampliado su cartera de productos, pasando de sólo hardware a combinar hardware, software, soluciones de conectividad y servicios para ofrecer soluciones integrales. Recientemente, los precios de los módulos IoT han aumentado considerablemente debido a la escasez mundial de chips.

IoT Analytics, un proveedor global líder de conocimientos de mercado e inteligencia empresarial estratégica para el Internet de las Cosas (IoT), la IA, la nube, el borde y la Industria 4.0, publicó la actualización Q2/2022 de su "Global Cellular IoT Module and Chipset Market Tracker & Previsión". Este rastreador y previsión es una base de datos anidada y estructurada que contiene 1,7 millones de puntos de datos, lo que permite echar un vistazo al mercado trimestral de módulos IoT celulares con opciones de desglose detalladas. El siguiente artículo destaca algunas de las ideas clave derivadas de los datos.

Knud Lasse Lueth, CEO of IoT Analytics dice: "El mercado del IoT celular sigue en una tendencia cíclica al alza a largo plazo, con los sectores de los contadores inteligentes, el transporte, la cadena de suministro y la logística, y la automoción y la telemática a la cabeza del consumo de módulos. Desde el punto de vista de la competencia, esperamos seguir viendo una competencia feroz entre las empresas de módulos occidentales y chinas."

Satyajit Sinha, analista principal de IoT Analytics, añade: "En la era de la cadena de suministro digital, el seguimiento de extremo a extremo exige múltiples modos de conectividad. Por ello, se espera que la colaboración de la tecnología celular y LoRa sea beneficiosa para el seguimiento de extremo a extremo. Antes de la adquisición, la cartera de Semtech carecía de componentes celulares. Por ejemplo, si conjuntos de chips como el Lora Edge LR1120 se incorporan a un módulo combinado con LTE-M o Cat 1, el módulo resultante cubre casi todos los principales tipos de conectividad inalámbrica, incluyendo LoRa Sub-GHz, SATCOM S-band, Lora 2,4 GHz, y Cellular IoT."

EVOLUCIÓN DE LOS MÓDULOS DE IOT CELULAR ENTRE 2010 Y 2022

Entre 2010 y 2022, el mercado de módulos IoT celulares se multiplicó por 15, con una previsión de envío de aproximadamente 2.500 millones de módulos para finales de 2022. El mercado de los módulos IoT se disparó a un ritmo sin precedentes durante este tiempo, y la dinámica del mercado ha cambiado. Por ejemplo, en 2010, las cinco principales empresas de módulos aportaron el 82% de los envíos de módulos IoT celulares a nivel mundial, mientras que en el primer semestre de 2022, esa cifra se redujo al 55%. Para entender este cambio y evolución, destacamos 10 ideas sobre cómo han cambiado el panorama tecnológico y el panorama competitivo desde 2010.

CINCO IDEAS CLAVE SOBRE LOS CAMBIOS EN EL PANORAMA TECNOLÓGICO DE LA CONECTIVIDAD CELULAR

1. De dos a 10 tecnologías

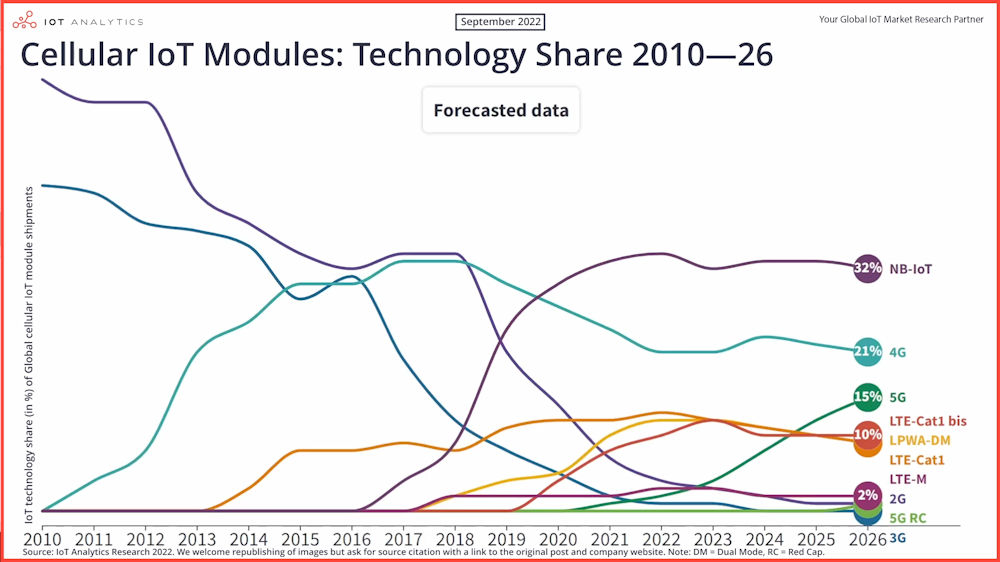

En 2010, el mercado de módulos celulares de IoT estaba formado por sólo dos tecnologías de conectividad, 2G y 3G, con una cuota de envíos del 57% y el 43%, respectivamente. En el primer semestre de 2022, estas tecnologías representaban el 5% y el 1% de la cuota de mercado, respectivamente. Al mismo tiempo, se han introducido en el mercado ocho nuevas tecnologías importantes.

2. El auge de LTE-CAT 1

El año 2014 marcó el inicio del auge del estándar tecnológico LTE-Cat 1. Está definida por la versión 8 del 3GPP, que especifica que cada módulo IoT viene integrado con dos antenas receptoras (Rx) basadas en conjuntos de chips de Intel o Qualcomm. LTE CAT 1 comenzó a convertirse en la alternativa para las aplicaciones de IoT 2G y 3G en Norteamérica cuando los operadores de red retiraron las redes 2G a finales de 2017. La migración masiva de 2G/3G a LTE-Cat 1 comenzó en 2018.

3. Adopción de NB-IoT

En 2018, comenzamos a ver la primera adopción de NB-IoT basada en los conjuntos de chips de HiSilicon. NB-IoT se convirtió en la nueva alternativa para las aplicaciones 2G IoT en China. En ese momento, la mayoría de los operadores estadounidenses confiaban en LTE-M. Sin embargo, poco después, muchos comenzaron a optar por una estrategia LPWA de modelo dual (NB-IoT+ LTE-M). Por lo tanto, desde 2019, hemos visto una adopción masiva del módulo de modo dual LPWA, con una adopción que sigue creciendo a un ritmo mayor que LTE-M en el 1S 2022.

4. El nuevo LTE-Cat 1 bis

La ausencia de LTE-M en China y las limitaciones técnicas dentro de NB-IoT en 2020 provocaron el aumento de la demanda de un nuevo segmento: los módulos LTE-Cat 1 bis de bajo coste. La Cat 1 bis, basada en la versión 13 del 3GPP, se caracteriza por tener una sola antena y está optimizada para aplicaciones de baja potencia. Además, LTE-Cat 1 bis está surgiendo como una alternativa viable a la tecnología LPWA, especialmente en Europa y América Latina. Como predijo IoT Analytics en el análisis de módulos IoT del año pasado, los envíos de LTE Cat 1 y LTE-Cat 1 bis crecieron en el primer semestre de 2022 un 37% y un 41% interanual, respectivamente.

5. El lento despegue del 5G

La última incorporación a la pila de conectividad del IoT fue la 5G, y se esperaba que despegara en 2021. Sin embargo, debido a factores inhibidores, como la pandemia de COVID-19, la escasez de chips y el aumento de los precios y la inflación, el 5G sólo representa hoy un 2% de la cuota de mercado de los envíos de módulos celulares de IoT a nivel mundial (primer semestre de 2022). Esperamos que, tras la publicación del 3GPP 17, veamos una mayor tasa de adopción del 5G. También esperamos que los primeros módulos 5G de tapa roja salgan al mercado en 2024.

CINCO IDEAS CLAVE SOBRE EL CAMBIO EN EL PANORAMA COMPETITIVO DE LOS MÓDULOS IOT

1. Liderazgo temprano en el mercado por parte de Sierra Wireless y Gemalto

En 2010, Gemalto adquirió Cinterion y se convirtió en el segundo proveedor mundial de módulos IoT celulares, detrás de Sierra Wireless. En ese momento, SIMCom era el único actor de módulos chinos en el ranking global de envíos de módulos IoT celulares.

2. El ascenso de Quectel

En 2016, el fabricante de módulos chino Quectel entró en el ranking global de los cinco primeros, sustituyendo a uBlox por primera vez. Los precios bajos fueron la estrategia clave de Quectel para penetrar en el mercado. Ese mismo año, Telit adquirió Novatel Wireless, reforzando su segmento de Seguridad y Vigilancia.

3. El liderazgo de Quectel en el mercado

En 2018, Quectel, por primera vez, ocupó el primer puesto en el ranking de envíos de módulos IoT celulares en China, sustituyendo a Sunsea AIoT. En 2019, un año más tarde, la compañía también, por primera vez, se ubicó en el puesto #1 a nivel global, reemplazando a Sierra Wireless en el primer lugar. Quectel sigue liderando el ranking global en el 1S2022, y esperamos que el liderazgo del mercado de la compañía continúe durante los próximos cuatro años.

4. El ascenso de otros actores chinos

En 2017, Sunsea AIoT adquirió tanto Long Sung Tech como SIMCom y se mantuvo en el puesto 2 durante tres años consecutivos (2018-2020). En 2020, Fibocom entró en el ranking de los 5 primeros envíos de módulos IoT fuera de China por primera vez. En 2021, China Mobile OneMo entró en el ranking de los 5 primeros por primera vez en el ranking de envíos de módulos IoT celulares de China debido al envío de alto volumen de módulos NB-IoT.

5. Desinversiones y adquisiciones

Mientras las empresas chinas ganaban cuota de mercado, las occidentales reorientaron sus actividades y estructuras de propiedad. En 2019, Telit vendió su segmento de negocio de automoción a TUS International, mientras que el proveedor aeroespacial francés Thales adquirió Gemalto. En 2020, Sierra Wireless vendió su segmento de negocio de automoción a Rolling Wireless. En julio de 2022, Telit y Thales anunciaron conjuntamente la formación de Telit Cinterion, en la que Thales tiene una participación del 25% en Telit Cinterion. Telit Cinterion tiene previsto volver a escindir la unidad de IoT de automoción tras completar la fusión. En agosto de 2022, la empresa de semiconductores Semtech anunció su intención de adquirir Sierra Wireless. El anuncio levantó muchas cejas en el sector, ya que Semtech había defendido durante mucho tiempo el estándar de área amplia de baja potencia sin licencia LoRA. Parece que la visión de Semtech es ir más allá de la venta de hardware. Semtech pretende ampliar los servicios de nube de IoT de alto margen de Sierra Wireless, que forman parte de la cartera de productos, conectividad y servicios de IoT de extremo a extremo de Sierra Wireless. Semtech también permitirá probablemente a sus clientes optar por la conectividad LPWA con licencia (NB-IoT y LTE-M) y sin licencia (LoRa) en función de los casos de uso y los requisitos de la aplicación.

MERCADO DE MÓDULOS IOT EN 2022

En los últimos 12 años, el mercado de módulos IoT ha experimentado cambios significativos; el mercado ha crecido con importantes cambios de liderazgo en el mercado. Las empresas de módulos también han ampliado su cartera de productos, pasando de ser solo hardware a agrupar hardware, software, soluciones de conectividad y servicios para ofrecer soluciones integrales (por ejemplo, deviceWise y OneEdge de Telit o la incorporación de Thingstream de U-Blox).

Este mes, IoT Analytics ha actualizado su investigación sobre el tema publicando el Global Cellular IoT Module and Chipset Market Tracker & Forecast, que ofrece una visión trimestral de los ingresos y envíos de 36 empresas de módulos IoT celulares y 14 empresas de chipset IoT.

Los datos muestran que en el primer semestre de 2022, los envíos y los ingresos de los módulos celulares IoT a nivel mundial crecieron un 22% y un 38% interanual, respectivamente. Al mismo tiempo, los ingresos de los chips de IoT celular a nivel mundial crecieron un 42% interanual. El crecimiento superior de los chips frente a los módulos se debió a la mayor adopción de chipsets integrados más caros.

Los precios de los módulos IoT también han aumentado considerablemente debido a la escasez mundial de chips. El precio medio de venta al por mayor de los chips del IoT celular creció un 16 % en el primer semestre de 2022 (en comparación con el primer semestre de 2021). El precio medio de venta al por mayor de los módulos celulares del IoT aumentó un 13% en el mismo periodo. Aunque la situación de escasez de chips en el primer semestre de 2022 ha mejorado en comparación con el primer semestre de 2021, los plazos de entrega de los chips siguen estando lejos de los niveles anteriores a la crisis.

COMENTARIOS SOBRE LA ACTIVIDAD RECIENTE DE M&A

Telit adquiere la cartera de IoT de Thales

"Se espera que Telit Cinterion presione aún más a los demás proveedores de módulos occidentales debido a su cartera ampliada, que incluye capacidades de seguridad y eSIM/iSIM. La empresa también está escindiendo su unidad de IoT de automoción para centrarse en el IoT industrial. Esperamos que Telit Cinterion se convierta en la segunda mayor empresa de módulos IoT fuera de China cuando se cierre la adquisición." - Satyajit Sinha, analista principal de IoT Analytics.

Semtech adquiere Sierra Wireless

"En la era de la cadena de suministro digital, el seguimiento de extremo a extremo exige múltiples modos de conectividad. Por lo tanto, se espera que la colaboración de la tecnología celular y LoRa sea beneficiosa para el seguimiento de extremo a extremo. Antes de la adquisición, la cartera de Semtech carecía de componentes celulares. Por ejemplo, si conjuntos de chips como el Lora Edge LR1120 se incorporan a un módulo combinado con LTE-M o Cat 1, el módulo resultante cubre casi todos los principales tipos de conectividad inalámbrica, incluyendo LoRa Sub-GHz, SATCOM S-band, Lora 2,4 GHz, y Cellular IoT". - Satyajit Sinha, analista principal de IoT Analytics

5. PERSPECTIVAS: EL MERCADO DE LOS MÓDULOS DE IOT CELULAR HASTA 2026

Con 6.000 millones de conexiones celulares de IoT previstas para 2026, el mercado de IoT celular sigue en una tendencia cíclica al alza a largo plazo, con los sectores de los contadores inteligentes, el transporte, la cadena de suministro y la logística, y la automoción y la telemática a la cabeza del consumo de módulos.

Se espera que los envíos de 5G contribuyan al 16% de la cuota de envíos para 2026. Además, se espera que el aumento del 5G y posteriormente del 5G redcap desempeñe un papel clave en el crecimiento del mercado más allá de 2026. También hay una tendencia hacia la adopción del diseño basado en módulos (frente al diseño basado en chips), especialmente en los espacios industrial y empresarial.

Desde el punto de vista de la competencia, esperamos que siga habiendo una feroz competencia entre las empresas de módulos occidentales y chinas. Los precios siguen desempeñando un papel fundamental a la hora de ganar volumen en el mercado. Sin embargo, no creemos que los módulos IoT acaben siendo una pura mercancía. Las diferencias en la seguridad de la implementación, la eSIM /iSIM y las soluciones de extremo a extremo (entre otras) siguen siendo algunas de las características clave que afectan a la toma de decisiones a la hora de optar por una empresa de módulos específica.

(IoT Analytics)