IoT Analytics, proveedor líder mundial de perspectivas de mercado e inteligencia empresarial estratégica para Internet de las Cosas (IoT), IA, Cloud, Edge e Industria 4.0, ha publicado su informe State of the IoT-Spring 2023 de 137 páginas, que incluye el estado actual de Internet de las Cosas, actualización y previsión del mercado, últimas tendencias y mucho más.

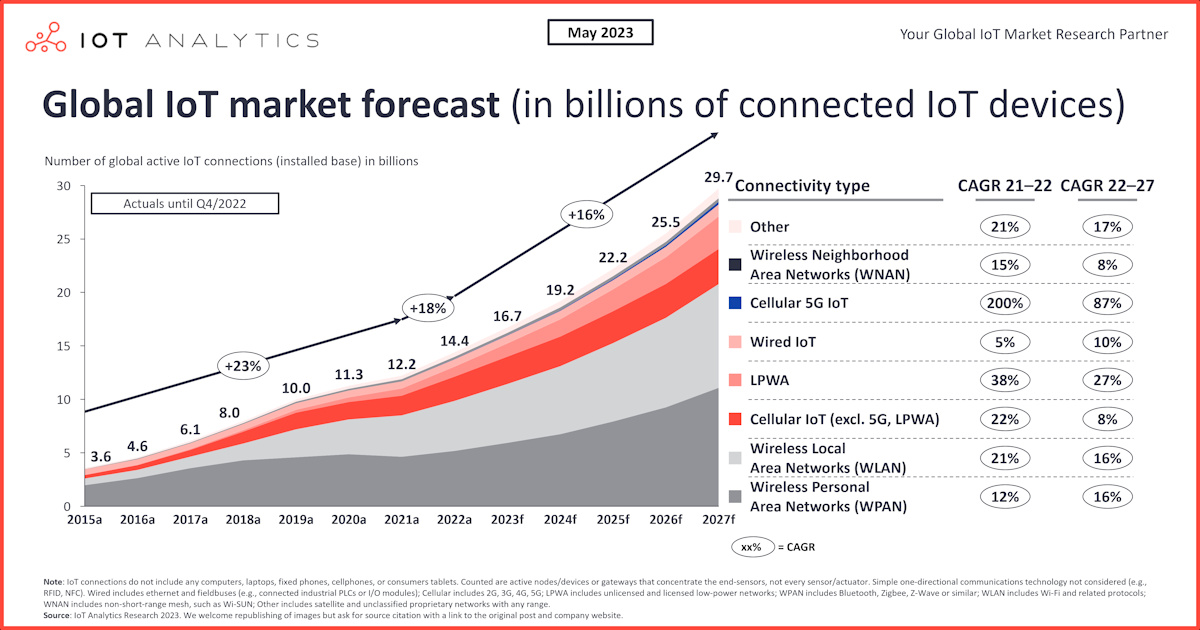

El último informe de IoT Analytics 'State of IoT-Spring 2023' muestra que el número de conexiones IoT globales creció un 18% en 2022 hasta alcanzar los 14.300 millones de puntos finales IoT activos. En 2023, IoT Analytics espera que el número global de dispositivos IoT conectados crezca otro 16%, hasta los 16.000 millones de puntos finales activos. Aunque se prevé que el crecimiento en 2023 sea ligeramente inferior al de 2022, se espera que las conexiones de dispositivos IoT sigan creciendo durante muchos años.

Previsión de conexiones IoT

Según nuestro análisis, en 2027 habrá probablemente más de 29.000 millones de conexiones IoT. En comparación con nuestra última actualización del mercado de dispositivos IoT de hace un año, hemos rebajado nuestras perspectivas del mercado IoT a cinco años por dos razones importantes:

1. La oferta de chipsets seguirá siendo limitada en los próximos años ante el aumento de la demanda

Las cadenas de suministro de chipsets han mejorado considerablemente en 2023, ya que la demanda se ha debilitado ante la ralentización de la economía. A pesar de la caída de la demanda, los plazos de entrega actuales de los chips siguen siendo elevados en comparación con los niveles anteriores a COVID-19. Creemos que una vez que la economía se recupere y se produzca una nueva oleada de demanda, el suministro de chipsets volverá a ser mucho más limitado. Si bien es cierto que en estos momentos se está planificando una gran capacidad de fabricación de chips, impulsada por iniciativas gubernamentales como la Ley de chips y ciencia de EE.UU. (2022) y la Ley de chips de la UE (2022), pueden pasar muchos años hasta que la oferta iguale o supere la demanda de la mayoría de los distintos tipos de chipsets.

No nos equivoquemos: las inversiones en nueva capacidad de fabricación de chips son enormes. TSMC ha aumentado su gasto de capital de aproximadamente 15.000 millones de dólares en 2019 a entre 42.000 y 44.000 millones de dólares en 2022. Del mismo modo, en 2023, Samsung anunció que planea invertir 230.000 millones de dólares en Corea del Sur durante los próximos 20 años para construir nueva capacidad de producción de chips. Sin embargo, estas inversiones tardan en materializarse. Las construcciones de plantas de semiconductores suelen tardar entre tres y cuatro años en completarse, y las instalaciones pueden tardar otros tres o cuatro años en alcanzar su plena capacidad.

2. Incertidumbres en China

En los últimos años, China ha sido el país líder en nuevas conexiones de dispositivos IoT, con conexiones IoT celulares activas que solo en China superarán los dos mil millones en 2022. Sin embargo, los años de alto crecimiento pueden estar llegando a su fin, ya que el país se enfrenta a una serie de problemas, incluida la escasez de suministro tecnológico debido a las renovadas tensiones comerciales entre EE. UU. y China, especialmente en la industria de semiconductores. En octubre de 2022, EE.UU. prohibió las exportaciones a China, lo que causó importantes trastornos a estas industrias. En consecuencia, las empresas de chips están trasladando sus instalaciones fuera de China. Algunas empresas, como Infineon, TSMC, AMAT y ASML, han anunciado que están trasladando parte de su producción fuera de China.

Las principales tecnologías de conectividad IoT: tres tecnologías que representan casi el 80% del mercado

La conectividad mundial de IoT está dominada por tres tecnologías clave: Wi-Fi, Bluetooth e IoT celular.

1- Wi-Fi. Wi-Fi representa el 31% de todas las conexiones IoT. En 2022, más de la mitad de los dispositivos con Wi-Fi enviados a todo el mundo se basaban en las últimas tecnologías Wi-Fi 6 y Wi-Fi 6E, que prometen una conectividad inalámbrica más rápida y fiable. La adopción de estas tecnologías ha hecho que la comunicación entre los dispositivos IoT sea más eficiente, lo que lleva a mejorar las experiencias de los usuarios y el rendimiento general. La tecnología Wi-Fi lidera la conectividad IoT en sectores como los hogares inteligentes, los edificios y la sanidad.

2- Bluetooth. El 27% de las conexiones IoT mundiales dependen de Bluetooth. Bluetooth Low Energy (BLE), también conocido como Bluetooth Smart, se ha desarrollado continuamente para permitir que los dispositivos IoT mantengan una conectividad fiable con un consumo de energía limitado. Como resultado, BLE es ahora la opción preferida para dispositivos IoT alimentados por batería, como sensores domésticos inteligentes y dispositivos de seguimiento de activos. Incluso el sector industrial está empezando a mostrar un interés creciente por la tecnología inalámbrica IO-Link, que se basa en IEEE 802.15.1 (la norma técnica para Bluetooth) y permite la comunicación inalámbrica entre sensores/actuadores y un maestro de E/S.

3- IoT celular. El IoT celular (2G, 3G, 4G, 5G, LTE-M y NB-IoT) representa ya casi el 20% de las conexiones IoT mundiales. Según el Global Cellular IoT Connectivity Tracker & Forecast (Q1/2023 Update) de IoT Analytics, las conexiones IoT celulares globales crecieron un 27% interanual en 2022, superando ampliamente la tasa de crecimiento de las conexiones IoT globales. Este crecimiento se debe a la adopción de tecnologías más nuevas como LTE-M, NB-IoT, LTE-Cat 1 y LTE Cat 1 bis, a medida que se van eliminando tecnologías más antiguas como 2G y 3G. Aunque los envíos de módulos 5G también crecieron más del 100% interanual en 2022, la tasa de crecimiento sigue siendo más lenta de lo que muchos esperaban. En 2023, los cinco principales operadores de red -China Mobile, China Telecom, China Unicom, Vodafone y AT&T- gestionaban el 84% de todas las conexiones IoT celulares del mundo. En términos de ingresos IoT, los cinco principales operadores de red representan el 64% del mercado de operadores de red IoT, con China Mobile, AT&T, Deutsche Telekom (incluyendo T-Mobile), China Unicom y Verizon a la cabeza.

El análisis muestra algunos cambios notables a lo largo de los años, por ejemplo

1- China Mobile saltó del quinto puesto en 2012 al primero en 2021 y se espera que se mantenga ahí en un futuro previsible.

2- AT&T, Verizon y Deutsche Telekom han ocupado sistemáticamente los cinco primeros puestos de 2010 a 2022 y se espera que mantengan sus posiciones hasta 2027.

3- China Unicom se unió a los cinco primeros en 2022 y se prevé que se mantenga entre los principales operadores de red hasta 2027.

Tendencias de conectividad IoT a tener en cuenta

Aunque el panorama general de la conectividad IoT solo cambia lentamente (por ejemplo, algunos dispositivos permanecen conectados durante una década o incluso más), las nuevas tecnologías de conectividad IoT tienen un impacto en el panorama a largo plazo. Aquí hay dos desarrollos interesantes que estamos monitoreando (para más también visite nuestros takeaways de la conferencia Embedded World 2023 y nuestros takeaways de MWC 2023):

1. Convergencia de la tecnología LPWAN

En 2022, la industria LPWAN fue testigo de dos acontecimientos significativos que cambiaron el enfoque de la competencia entre las tecnologías de conectividad LPWAN a la coexistencia y convergencia de esas tecnologías. La adquisición de Sigfox por parte de UnaBiz y la adquisición de Sierra Wireless por parte de Semtech allanaron el camino para que las empresas LPWAN ofrecieran multiconectividad de varias tecnologías LPWAN al mismo tiempo. Para hacer realidad esta convergencia y poder desplegar cualquier tecnología LPWAN, UnaBiz, por ejemplo, colabora ahora con The Things Industries, Actility, Soracom y LORIOT, entre otros. Esto significa que UnaBiz se ha convertido en algo más que un proveedor de tecnología, sino más bien en un proveedor de soluciones que también agrupa todas las diferentes tecnologías y las orquesta en su propia plataforma de software. UnaBiz es sólo un ejemplo que muestra cómo el sector está pasando de una única visión de la tecnología LPWAN a una visión de soluciones de conectividad múltiple.

Anticipamos que esta convergencia LPWAN puede conducir a la aparición de nuevos módulos de conectividad multi-LPWAN en el futuro que proporcionarían conectividad de extremo a extremo en verticales como la logística y la movilidad.

2. Conectividad IoT por satélite basada en LEO

La conectividad satelital LEO para IoT está ganando popularidad porque proporciona una amplia cobertura, retrasos mínimos y una gran fiabilidad. La tecnología es especialmente útil en los sectores agrícola, marítimo y logístico. Los satélites LEO están más cerca de la Tierra que los satélites tradicionales, lo que se traduce en una latencia reducida y una transmisión de datos más rápida, que son esenciales para el procesamiento de datos en tiempo real. Este tipo de conectividad es más resistente y fiable, lo que garantiza una comunicación constante, incluso en entornos difíciles o durante desastres naturales. Los avances en la conectividad IoT por satélite basada en LEO siguen optimizando el rendimiento y mejorando la experiencia del usuario.

Según IoT Analytics, se espera que las conexiones IoT por satélite crezcan de seis millones a 22 millones entre 2022 y 2027, con una CAGR del 25%. Aunque se espera que este crecimiento tenga un efecto menor en el mercado global, la integración de opciones de conectividad por satélite en los conjuntos de chips LPWA por parte de empresas como Qualcomm podría acelerar la adopción. Sony Semiconductor ya ha lanzado ALT1350, el primer conjunto de chips IoT LPWA celular que ofrece conectividad por satélite, lo que abre nuevas posibilidades para que los dispositivos IoT se comuniquen más allá de los límites tradicionales de la red. Se espera que esta integración de la conectividad por satélite en los chips LPWA impulse aún más la innovación y el crecimiento del mercado IoT.

Otros aspectos destacados de la investigación State of IoT (Spring 2023)

El informe de 137 páginas destaca una serie de avances actuales en el mercado del IoT. A continuación se exponen tres novedades que se analizan en mayor profundidad en el informe:

1- Sentimiento predominantemente positivo sobre IoT de cara a la segunda mitad de 2023

A pesar de una serie de incertidumbres macroeconómicas y algunos despidos (relacionados con IoT), el mercado de IoT se mantiene en gran medida intacto de cara a la segunda mitad de 2023. La mayoría de los participantes en el mercado tienen una perspectiva predominantemente positiva, con proyectos de IoT industrial e iniciativas de Industria 4.0 que impulsan el mercado. A continuación figuran algunas citas representativas recientes de empresas de chips centradas en IoT:

"Seguimos asegurando importantes victorias de diseño greenfield, incluso en medio de la incertidumbre macro. El mercado de IoT tiene un potencial increíble, con miles de nuevas aplicaciones en el horizonte." Matt Johnson - Presidente y director ejecutivo de Silicon Laboratories (1 de febrero de 2023)

"Los mercados del IoT industrial están funcionando mejor de lo que esperábamos." Kurt Sievers - Presidente y CEO, NXP Semiconductors (31 de enero de 2023)

2- El mercado de plataformas IoT se consolida

Varias empresas importantes que vendían plataformas IoT anunciaron recientemente su discontinuación, como IoT Core de Google, IoT Device Management de Bosch, Watson IoT Platform de IBM y los servicios IoT de SAP. Las razones del alejamiento estratégico de IoT varían. El dominio del mercado de Microsoft Azure IoT y AWS IoT en plataformas IoT "genéricas" sin duda ha desempeñado un papel, junto con la "falta de rentabilidad" de los servicios IoT ofrecidos. Varias de estas empresas han anunciado un cambio hacia la creación de soluciones específicas para determinados sectores verticales o se apoyan más en unos pocos socios selectos para seguir respaldando las iniciativas de IoT (por ejemplo, la alianza entre Google y Litmus Automation).

"Los servicios de IoT por sí mismos no generan suficiente dinero. Los servicios como AWS IoT Core y Azure IoT Hub son caros de construir y mantener y por sí solos probablemente no generen beneficios." Ex jefe de producto de IoT, Microsoft

3- Las start-ups centradas en IoT tienen dificultades para conseguir financiación

La cantidad de dinero invertida en start-ups globales de IoT disminuyó significativamente en los últimos 12 meses. En el primer trimestre de 2023, realizamos un seguimiento de 52 rondas de financiación relacionadas con IoT por un total de 840 millones de dólares, lo que supone una reducción del 45% en el valor de la inversión en empresas emergentes de IoT en comparación con el primer trimestre de 2022. Algunas de las mayores rondas de financiación recientes relacionadas con IoT incluyen una Serie D de 150 millones de dólares para el fabricante de chipset estadounidense Astera Labs en noviembre de 2022 y una Serie C de 43 millones de dólares para la empresa de chipset de conectividad XINYI Information Technology, con sede en China, en marzo de 2023.

(IoT Analytics)